干货必看!超详细的光模块产业链

发布时间:2024-05-18 12:15:27 来源:斯诺克直播吧光通信/信息处理与储存、消费电子、先进制造、国防安防、半导体加工、能源、传感及测试测量、照明显示、医疗

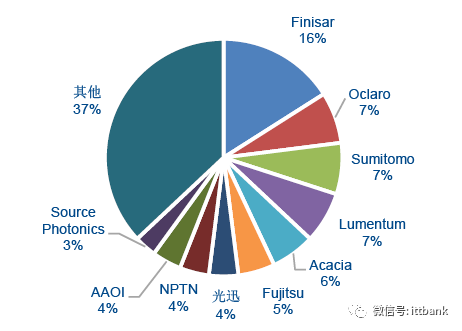

光通信是信息网络的核心技术。光模块实现光电转换功能,产业链包括芯片(电/光)、器件(无源/有源)、模块成品,其中:芯片技术壁垒高价值占比30~70%,高端产品由国外垄断;器件品类繁多,有源价值量相对集中,全球专业化协同竞争;模块成品迭代速度明显加快,中国力量崛起。预计2018 年数据中心光模块市场空间42 亿美金,约占全球45%。

1、100G在2017 年已成为主流。Amazon、Google 等云巨头2017 下半年全面启用100G,全年出货约400 万只;2018 年海外新建和存量升级需求强烈,国内阿里巴巴规模部署,预计全年出货量翻倍达到800 万只。旭创、AAOI 在产品类型、市场拓展、成本控制有着非常明显一马当先的优势,业绩弹性明显。

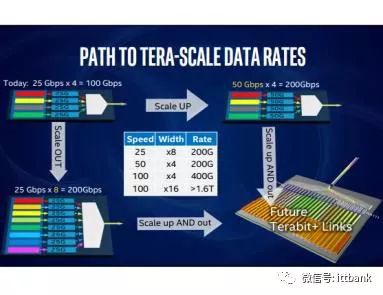

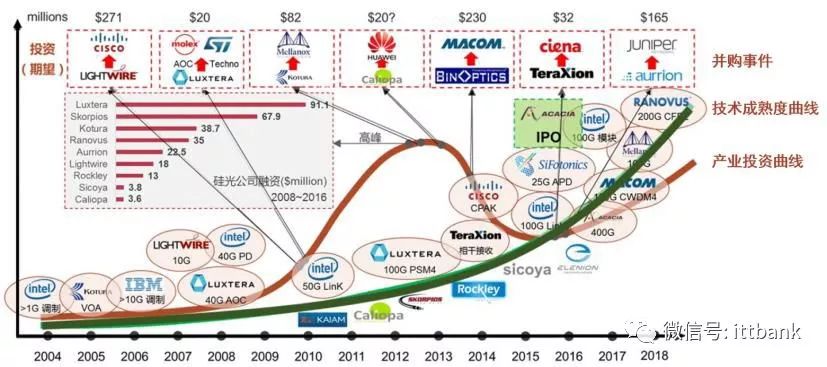

3、硅光有望在400G 中等距离取得突破。硅光具有低功耗、高集成特点,规模商业化有望明显降低成本。Intel 首先突破了硅基调制器,推出PSM4、CWDM4 硅光模块,良率仍待提升,未来有望在400G 中等距离规模应用。

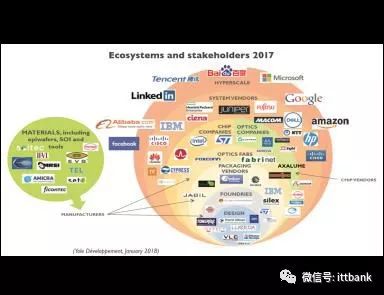

从上面光通信产业链图可看出,光通信产业包括光通信器件(包含芯片)、光纤光缆、光整机设备。应用领域主要为电信市场(运营商为主)和数据通信市场(大型互联网公司、企业用户)。其中光芯片及上游材料竞争行业壁垒较高,高端芯片主要由美国等海外厂商垄断;光器件涉及设计和制造多个环节,近几年逐步呈现出向成本优势地区迁移,中国厂商在无源器件已经占据一定份额,有源器件近几年加速趋势明显;整体设备中兴、华为、烽火等已经在全球具备差异优势。

简介:光芯片是模块中价值量最集中的环节,在光模块中成本占比30%-50%,高端产品中占比甚至能够达到50%-70%。国外大厂占据高端光芯片90%以上市场份额,可以说目前被美、日厂商垄断;国内光芯片厂商以10G 及以下产品为主,核心技术能力亟待突破。

厂商:目前国内具有成熟光芯片制造能力的厂商主要有光迅科技、昂纳科技、海信宽带(未上市)。

典型产品:InP 系列(高速直接调制DFB 和EML 芯片、PIN 与APD 芯片、高速调制器芯片、多通道可调激光器芯片)、GaAs 系列(高速VCSEL 芯片、泵浦激光器芯片)、Si/SiO2 系列(PLC、AWG、MEMS芯片)、SiP 系列(相干光收发芯片、高速调制器、光开关等芯片;TIA、LDDriver、CDR 芯片)、LiNbO3系列(高速调制器芯片)等。

简介:根据是否需要外加能源驱动可分为光有源器件、光无源器件;包括激光器、检测器、放大器、分路器、耦合器、连接器等多个品类,每个品类又存在繁多的型号。

厂商:目前中国光器件厂商占据全球约15%市场份额,无源的竞争力相对较高,主要厂商有光迅科技、昂纳科技、天孚通信等。

典型产品:光有源器件:激光器(VCSEL、DFB 直调激光器,EML 外调激光器)、光调制器(PMQ 调制器、相位调制器、强度调制器)、光探测器(PIN、APD)、集成器件(相干光收发器件、阵列调制器) 等。光无源器件:光隔离器、光分路器、光开关、光连接器(MPO 连接器)、光背板、光滤波器(合波器/分波器) 等。

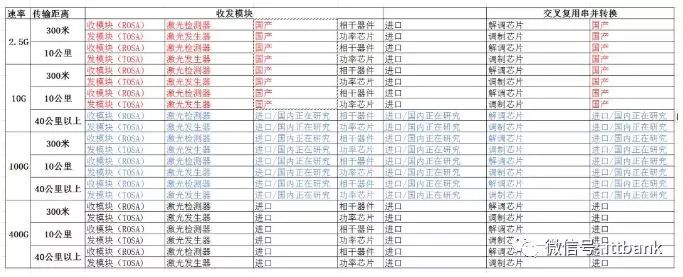

简介:10G以下速率光模块方面,国内厂家已经完成了从芯片到模块的国产替代;10G/25G/40G/100G光模块方面,光迅科技、中际旭创、海信宽带、华工正源等国内厂家已经实现全系列产品的覆盖,模块设计能力和封装工艺成熟;400G光模块方面,中际旭创、光迅科技、海信宽带、新易盛均已在OFC2018推出样品及解决方案。

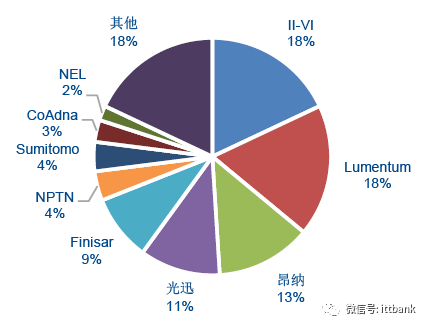

厂商:目前中国光模块厂商占据全球超20%市场份额,主要厂商有中际旭创、光迅科技、新易盛、昂纳科技、海信宽带(未上市)等。

以上很容易的看出,主要的电芯片,例如相干器件,调制解调芯片等,全部进口,在光的部分,2.5G和10G的中短距离产品,我们已经实现了国产化,其他全部物料依靠进口。其中:

国内主要是低端元器件,中科光芯、华工正源、光迅科技等。另外海信宽带多媒体可能较为高端的芯片近期就会成功。

数通市场100G 光模块需求放量,奠定公司高速成长基石。公有云应用兴起,驱动数据中心流量爆发;Google、Amazon 等全球互联网巨头数据中心均已采用100G 光网络互联,国内阿里巴巴规模启用。100G 光模块出货量预计由2017 年350 万只增长至2018 年约800万只;以PSM4、CWDM4 两种方案为主,并逐渐向CWDM4 方案演进。苏州旭创作为全球最大的CWDM4 厂商,有望持续保持模块设计、封装制造、成本控制优势,稳步提升100G数据中心光模块份额,对标海外公司毛利率仍有提升空间。

前瞻研发400G 和5G 光模块,提供长期增长动力。1)400G 光模块:北美一线G 光模块,国内阿里规划2019 年开始部署,全球有望在2019 年规模出货。公司率先推出400G OSFP、QSFP-DD 产品:OSFP 标准由Google 领衔,预计2018H2 量产,公司成为Google 400G 光模块首批供货商;QSFP-DD 标准由Cisco、Facebook 等主推,预计2019 年量产。2)5G:5G 商用加速推进,5G 带来接入和承载网高速率光模块需求量在数千万只水平。公司在LTE 前传光模块具有一定技术积累,目前与华为、中兴保持合作开展5G 前传研究,有望受益5G 投资盛宴。

公司长期投入研发高速率激光器,并前瞻布局硅光技术。公司2014~2016 年研发投入占收比接近10%,通过内生及并购持续构建光芯片平台能力,目前在国内处于领先水平:(1)25Gb/s DFB 激光器有望在2018 年Q3 进入量产阶段;(2)VCSEL 芯片成功流片有望共享3DSensing 产业红利;(3)布局硅光、工业激光等创新方向。

国家政策支持信息光电子发展,先进光芯片平台具有稀缺性。2017 年底工信部发布《光电子器件技术路线图》,指出核心、高端光电子器件落后已经成为制约我国信息产业发展瓶颈。目前25Gb/s 的高速率光芯片国产化率仅3%左右,而光芯片在100G 光模块中价值量占比在40%~50%,且供应主要依赖美国、日本厂商,进口替代空间广阔。目前具备高速率芯片研发实力的国内厂商主要有光迅、昂纳、海信宽带等,稀缺平台有望获得政策支持。由光迅科技牵头,在武汉成立国家信息光电子创新中心,协同推进信息光电子“关键和共性技术协同研发”及“首次商业化”。

数据流量持续增长,数据中心和5G 拉动光模块持续景气。随着公有云业务发展,超大规模的数据中心建设持续落地,100G 光模块在2018 年需求量有望达到800 万只,对25Gb/s需求强劲。5G 渐行渐近,5G 前传、回传带来的承载网高速率光模块需求量在数千万只水平。公司作为信息光电子国家队,有望在技术转化、产品认证等方面发挥领先优势。

公司积极扩充光器件品类,布局明星产品。数据流量增长驱动光网络快速迭代,光器件向高速率、集成化、低功耗升级的趋势明显;公司在传统无源产品坚守高品质定位,拓展Lens、MPO、镀膜等高价值产品,并加码有源的OSA 高速光器件业务线,有望受益数据中心光模块需求爆发:

(1)Lens/MPO:公司通过并购整合引入FIBER LENS(光纤透镜)产品线G 光模块或者传输线缆。Multi-fiber Pull Off(多芯多通道线缆连接器)主要应用于数据中心多芯汇聚场景,公司已经完成大部分客户的送样验证,在江西批量生产并完成二期扩产。自主研发的光学镀膜产品线已进入稳定生产阶段。

(2)OSA:公司2015 年8 月份董事会通过审议,投资0.2 亿元建设10G 以上OpticalSubassembly(光次模块)项目,经过两年多的研发与生产获得了较好的市场效益。公司OSA OEM/ODM 业务是无源产品的延伸,充分利用高端光器件制造经验和下游客户资源,进入价值更集中的有源市场。

定增投入高速率光器件,有望加快落地打开增长空间。公司定增已经获得证监会核准批复,拟发行股份不超过3000 万股,募集资金不超过6.18 亿元,投入高速率光器件产品研发和生产:(1)25G/50G 同轴式高速率光收发器件,在原有10G 产品基础上进一步升级;(2)光隔离器,主要应用在25G 同轴器件和高速率器件中;(3)光电集成高速光器件,主要应用在25G、100G 中长距离光模块中;(4)高速光引擎组件,采用COB 封装技术主要应用在数据中心40G、100G、400G 短距离光模块中。项目建设期30 个月,边建设边投产,增发方案预计达产后实现净利润1.50 亿元/年。预测有源将成为公司增长核心动力,2018~2020年营收分别为0.81/1.89/ 3.47 亿元。

发挥集成优势,加快拓展高速次级光模块业务。随着数据流量增长,光网络(包括运营商和数据中心)高速率、低功耗、集成化趋势明显。公司掌握集成光电子的平面波导技术,PLC 分路器行业领先、推出AWG 和VMUX 产品、拓展40G/100G 的ROSA 产品,集成的组件和价值逐步提升:

(1)PLC 分路器:主要用于FTTH 接入,2017 年国内移动继续保持对固网宽带投资,海外市场态势平稳,销售量和销售额保持平稳,我们测算毛利率略有下降。2018 年移动固网宽带投资明显下降,期待海外加快拓展确保收入规模。

(2)DWDM 器件:包括AWG、VMUX 及其他波分器件,主要用于城域网、骨干网。2017 年受运营商资本开支下降及设备商清理库存影响,DWDM器件销量及销售额同比下降。2017 年Q3 三大运营商恢复/启动400G DWDM/OTN 设备招标,另外5G 承载网方案中OTN下沉趋势明显,公司有望受益固网传输及5G 承载建设,我们预计2018 年有望触底、后续三年保持20~30%增长。

(3)40/100G ROSA:目前公司与KAIAM 合作,提供高速次级光模块封装服务。公司适应北美数据中心需求,ROSA 由40G 向100G 升级并实现量产,积极扩大产能目前超过2万只/年。公司持有KAIAM 3.31%股权双方合作关系稳固,持续研发TOSA 产品,同时积极拓展其他有源光器件客户;预计2018~20 年数据中心光模块需求持续景气,公司按需扩充有望获得50%/40%/30%同比增长。

募投项目快速投产,有望持续增厚上市公司业绩。公司IPO 募集资金1.97 亿元,投入研发中心、PLC 集成器件、MEMS 集成器件、高速光模块项目,预计将形成年产能:400万通道PLC 分路器、6 万套VOA、1.5 万套VMUX、10 万套MEMS 集成器件、24 万路OSA。截至2017 年底PLC 和OSA 项目投资完成率分别为77.84%和75.18%,2017 年贡献效益0.51 亿元;MEMS 项目正在抓紧产业化,同时稳步推进硅基集成光学芯片及波长选择光开关研究。

信息网络主要以光纤作为传输介质,但目前计算、分析还必须基于电信号,光模块是实现光电转换的核心器件。光模块的核心组件有光适配器(Receptacle)、TOSA(光发射次模块)/ROSA(光接收次模块)或BOSA(光收发一体模块)、电芯片,另外还包括透镜、分路器、合束器等无源器件及外围电路。在发射端:电信号通过TOSA 转换为光信号,再由光适配器输入到光纤;在接收端:光纤中的光信号通过光适配器被ROSA 接收并转变成电信号,并输送到计算单元进行处理。

(1)光适配器由陶瓷插芯、开口陶瓷套筒、金属件组成,用于光纤与OSA 器件的连接。

(2)TOSA 封装构件包括:LD TO-Can(发射管芯,核心为LD 即激光器)、封焊管体、陶瓷插芯、陶瓷套管、适配器、调节环,用于实现电信号转化成光信号。

(3)ROSA 封装构件包括:PD TO-Can(接收管芯,核心器件为PD 即光探测器)、塑封适配器、封焊管体、金属适配器、闭口套筒,用于实现光信号转化成电信号。其中,LD、PD 也就是通常意义上的光芯片。

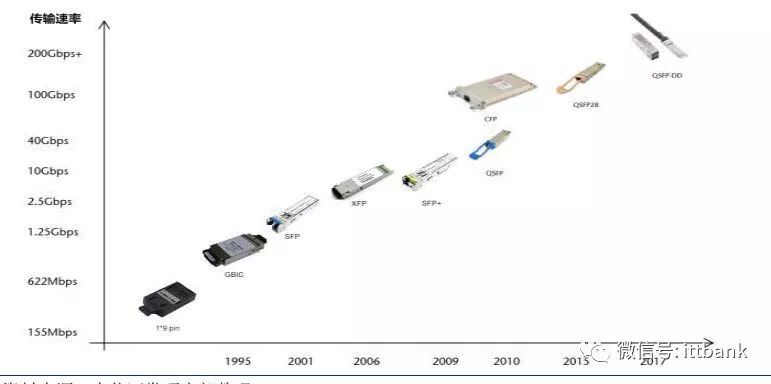

按封装形式可分为GBIC、SFP、XFP、QSFP、CFP 等。(1)GBIC 是2000 年以前形成的光收发器标准。GBIC 模块具有热插拔的电气接口,可支持单模光纤和光信号百公里级别长距离传输。(2)SFP 是一种紧凑型、可插拔的收发器模块标准,用于电信和数据通信应用。SFP 提供类似GBIC 模块的功能,但大小只有的GBIC 的一半。(3)XFP 是10G 速率的小型可插拔收发器模块标准,支持多种通信协议,如10G 以太网、10G 光纤通道和SONETOC-192。XFP 收发器可用于数据通信和电信市场,并提供比其他10Gbps 收发器更好的功耗特性。(4)QSFP 是一种紧凑型、可插拔的收发器标准,主要用于高速数据通信应用。根据速度可将QSFP 分为4×1G QSFP、4×10G QSFP+、4×28G QSFP28 光模块等。目前QSFP28 广泛应用于全球数据中心。(5)CFP 是基于标准化的密集波分光通信模块,传输速率可达40-100Gbps。CFP 模块的尺寸比SFP/XFP/QSFP 更大,一般用于城域网等长距离传输。

光模块速率提升趋势显著,迭代加速。单波长通信系统用光模块发射和接收波长分别为850nm、1310nm 和1550nm 三个传输窗口,其中 850nm 适合短距离多模传输,1310nm 适合中等距离传输,1550nm 适合长距离传输。相对于单波长的通信系统,波分复用(WDM)技术能成倍增加网络带宽,因而得到广泛的应用。目前固定宽带接入市场适用1G 及以下、2.5G、4.25G;LTE 无线G;承载和传输(城域/骨干)适用40G、100G、400G;数据中心适用40G、100G 光模块。随着流量增长和技术升级,各类场景对光模块速率要求。

云计算推动超大规模数据中心加速建设。根据思科,全球超大型数据中心数量预计由2016年的338个增长至2021年的628个,2016-2021CARG13%。

2021年全球超大型数据中心占比为53%,将有85%的公有云服务器安装于超大型数据中心,超大型数据中心将承担87%的公有云工作负载。

内部流量占比7成,速率提升需求明显。数据中心流量可按照连接类型分为三类:

(1)数据中心到用户,由访问云服务进行浏览网页、收发电子邮件和视频流等终端用户行为产生;

(3)数据中心内部,主要用于信息的存储、生成和挖掘。根据思科预测,全球数据中心流量将由2016年的6819EB增长至2021年的20555EB,CAGR23%。

由数据中心内部流量和数据中心互联流量组成的东西向流量(East-WestTraffic,横向流量)占数据中心总流量约85%。

100G已经成为海外云计算数据中心主流。数据流量持续增长,数据中心大型化、扁平化趋势推动光模块向两方面发展:传输速率需求升级、数量需求增长。

根据全球光器件龙头OCLARO,2016年起,Amazon、Google等北美一线云服务提供商服务器端口开始由10G向25G升级,叶、脊交换机端口由40G向100G升级,预计2018年开始部署200/400G产品。

国内厂商方面,阿里云宣传2018将成为100G光模块大规模应用元年,预计2019年进行400G光模块的升级。

数据中心大型化趋势导致传输距离需求提升,多模光纤的传输距离受限于信号速率的提升,预计将逐渐被单模光纤代替。

另外,光纤链路成本由光模块和光纤两部分组成,PSM4光纤使用量是CWDM4的4倍,当链路的距离较长时PSM4方案成本更高。

Intel提出了100G硅光方案,但前期主要是PSM4,在转向CWDM4的过程中产品良率方面还存在较大障碍,硅光在100G的影响有限。

大型互联网公司需求明确,预计2018 年下半年开始应用。Amazon、Google 等北美一线 年逐步放量。国内厂商预计将跟随北美数据中心高速化和大型化的发展方向,光模块采购也将向高端化演变。根据LightCounting,2015 年全球200/400G 光模块市场规模为1 亿美元,2021 年市场规模达到34 亿美元,2015-2021 CARG 141%。我们认为,200G 光模块为100G 向400G 过渡方案,2019 年起增量市场空间将以400G 光模块拉动为主。目前400G 光模块的主流接口有OSFP 和QSFP-DD。

400G研发进展顺利,龙头公司保持领先。OFC2018期间,多个光模块厂商展示了400G设计或者样品。其中:QSFP-DD展出厂商有中际旭创、新易盛、昂纳科技、Finisar、AOI等11家,OSFP展出厂商有中际旭创、海信宽带、Mellanox等3家,中际旭创是同时具备OSFP和QSFP-DD的核心厂商。

根据HeavyReading对于46家主流光模块厂商的市场调查,目前已有32%的受访公司表示已经少量出货400G光模块,另有14%的受访公司表示将在未来半年或一年内出货400G光模块。

硅光器件具有低功耗、高集成优势。硅光主要只指在硅基上制作光通信器件,在工程场景下,大部分无源器件都可以用硅作为材料,但是激光器、放大器仍旧需要基于III-V族半导体。

1) 成本低:硅基材料成本低,可利用CMOS在集成电路领域的投资、设施和工艺,大幅提高光器件制造工艺水平,进一步减少相关成本;

3) 集成度高:硅基材料及技术可以提供光子和电子的统一制造平台,为芯片级光电集成提供途径,进一步减小系统设备的成本和尺寸。

Intel基于未来全光计算考虑,成为硅光发展的重要推动力,2016年提出100G光模块产品,硅光正式进入产业化应用阶段。

目前,硅光模块影响力较大的厂商有intel、mellanox、Luxtera、TeraXion等,国内光迅科技、中国电科也在开展硅光研究和产业化。

针对硅光模块的替代影响,目前业界普遍看法是:100G方面,硅光子技术对PSM4产品有一定影响;到400G,硅光在中等距离(500M)应用具有显著优势,短距将以VCSEL为主,长距离需要采用EML。

行业并购活跃,整合高端芯片器件能力。Avago、NeoPhotonics等国际厂商通过并购完善技术与业务拓展,巩固上游高端光芯片能力,把控光模块产业丰厚利润点。

国内光迅科技、昂纳科技、海信宽带等通过自研和并购等方式,也具备了一定光芯片能力。

全球化协作凸显,光模块制造向国内转移。由于中国具有成熟的代工体系以及人力成本的相对优势,Finisar、AAOI等国外厂商均在中国设有工厂。

国内厂商方面,以中际旭创、新易盛为代表的公司扩大产能,较低的制造成本成为差异化优势之一。

新易盛募投光模块生产线项目稳步推进,完成后可使产能从2016年的413万只/每年提高到643万只/每年;中际旭创通过增发股份募集资金扩大产能,完成后将新增年产光模块共计530万只的生产能力,另外投资铜陵项目预计2018下半年逐步启动生产。

云计算数据中心建设对无源器件也有拉动作用,一方面数量有明显增长,另外对产品专业集成、快速适配要求提升。

昂纳科技、天孚通信、太辰光均针对数据中心推出无源线缆、透镜、波分复用/解复用等产品。

国家政策支持信息光电子发展。2017年底工信部发布《中国光电子器件产业技术发展路线年)》,指出核心、高端光电子器件落后已经成为制约我国信息产业发展瓶颈。

目前25Gb/s的高速率光芯片国产化率仅3%左右,供应主要依赖美国、日本厂商。

政策要求在2022年中低端光电子芯片的国产化率超过60%,高端光电子芯片国产化率突破20%。

光芯片是限制光模块供货能力的主要因素,下游大客户对产品快速交付能力要求高,拥有自主芯片厂商能够确保产品供货速率。毛利率方面,由于光芯片占据模块约30~70%左右成本,上下游垂直一体化的厂商能获取更高的毛利率。

海外Finisar、Lumentum等具备完整的芯片+模块能力;目前国内具备光芯片能力的厂商主要有光迅科技、昂纳科技、海信宽带。

云计算数据中心下游客户高度集中,已进入主流客户供应体系光模块厂商具备相当销售规模,可以有效分摊研发成本,确保毛利率水平。

国外AAOI在40G周期服务北美主流客户,最新100G产品也具有领先优势;国内典型公司如中际旭创,与谷歌合作顺畅能力获得认可,2018年已经扩展获取亚马逊、facebook等主流云计算厂商订单。

另外昂纳科技、光迅科技、海信宽带也与网络公司或者通信设备厂商具有一定良好合作基础,博创科技为关联方KAIAM提供OSA。

近两年,车辆网越来越火,甚至一些互联网公司也开始进攻车辆网领域。车联网领域到底是一个怎样的存在,又有怎样的供应链系统呢?下期将与大家分享整理车联网的产业链,敬请期待...

CIOE光通信展是最为完整的光通信产业链商贸采购、展示、技术及学术交流的平台,集结了国内外优质通信器件商、设备商、系统集成商、运营商及服务商,特设数据中心展区,专注于云计算、大数据、数据中心服务、ICT系统设备及基础设施,深度匹配光通信领域产业链,结合同期光通信行业高峰论坛,聚焦行业热点,透析市场商机,助力企业开拓优质人脉资源。返回搜狐,查看更加多